Трейдер book аналитика

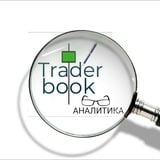

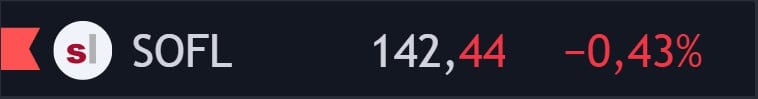

"Софтлайн" установил цену размещения акций допэмиссии в 142,3 руб. за бумагу Совет директоров ПАО "Софтлайн" утвердил цену размещения акций допэмиссии на уровне 142,3 рубля за бумагу, говорится в сообщении компании. "Цена размещения была определена как цена закрытия торгов основной сессии акциями ПАО "Софтлайн" на Московской бирже на 12 сентября 2024 года", - поясняется в сообщении. Совет директоров "Софтлайна" в июне утвердил дополнительную эмиссию 76,002 млн акций. ЦБ РФ зарегистрировал выпуск 30 августа, регистрационный номер выпуска - 1-01-45848-H. Размещение акций начинается 16 сентября и завершится 2 октября. #sftl

Экономика14 дней назад

Cash инвестиции

ПАО "Софтлайн" 16 сентября начнет размещение акций допэмиссии, оно пройдет во внебиржевом порядке. Начало размещения - 16.09.2024, дата окончания размещения акций - 02.10.2024 Цена размещения ценных бумаг или порядок ее определения: 142,3 руб. за одну акцию «Софтлайн» планирует новые M&A-сделки по приобретению высокотехнологичных компаний. Компания ожидает, что, в случае успешного завершения запланированных сделок слияния и поглощения, по итогам 2024 года оборот группы может достигнуть 135 млрд рублей. На данный момент акции компании мне не интересны к покупке. Есть поддержка - зона 130-135р. Отскок от этого уровня был, далее получили отбой. Сейчас идет давление на поддержку, если заходить в сделку, то со стопом. #SOFL

Экономика14 дней назад

Stock News

Софтлайн #SOFL Softline начал размещение 76 млн акций допэмиссии Softline начал сбор заявок на покупку 76 млн акций допэмиссии по открытой подписке. Бумаги размещаются по ₽142,3 за акцию. Привлеченные средства будут использованы для финансирования M&A-сделок по приобретению высокотехнологичных компаний в рамках стратегии развития компании, предполагающей, в том числе, активную консолидацию российского ИТ-рынка. Источник: interfax.ru

Экономика14 дней назад

Romanov | Анализ рынка

Софтлайн. Как доп.эмиссия изменит ситуацию в компании? СД утвердил цену размещения акций доп.эмиссии на уровне 142,3 руб. за бумагу. Эта цена была определена по результатам закрытия торгов на Московской бирже 12 сентября 2024 года. Основные моменты: • Доп.эмиссия включает 76 млн акций, и ЦБ РФ уже зарегистрировал выпуск 30 августа. • Размещение начнется 16 сентября и завершится 2 октября по правилам "открытой подписки". • Привлеченные средства планируется направить на финансирование ускоренного роста. • В текущем уставном капитале компании числится 324 млн. акций, и в случае полной реализации допэмиссии он увеличится на 23,4%, достигнув 400 млн. акций. Допэмиссия размоет количество акций, но критического давления на стоимость акции ждать не стоит, поскольку от действующих акционеров уже поступили заявки на выкуп до 801,807 тыс. акций нового выпуска. Вывод: Компания демонстрирует отличные финансовые результаты, что позволяет ей развиваться гораздо быстрее своих конкурентов и при этом скупать их. Долг находится на комфортном уровне и не станет проблемой даже при высокой ключевой ставке. #SOFL

Экономика14 дней назад

Softline - ИТ решения для бизнеса

В июне мы объявили о доп. эмиссии для финансирования планов по M&A-сделкам, которые могут принести нам дополнительно по про-форма в 2024г 35 млрд рублей оборота, 10 млрд валовой прибыли и 4 млрд рублей EBITDA. 12 сентября закончился сбор заявок от наших акционеров, которые решили воспользоваться преимущественным правом выкупа доп. эмиссии. 13 сентября, в пятницу, наш совет директоров определил цену размещения — на уровне закрытия основной сессии 12 сентября — 142,3 рубля. Теперь у инвесторов, которые подавали заявки, есть время до 23 сентября включительно , чтобы оплатить акции — если они решат это сделать. Что мы уже успели сделать после объявления наших планов в июне? Завершили целых три M&A-сделки: • покупка разработчика промышленного ПО — ОМЗ-ИТ. Купили, чтобы создать внутри Софтлайн целый кластер решений для промышленности; • покупка производителя лазеров «ИРЭ-Полюс». 90% всех лазеров в России производит «ИРЭ-Полюс». За счет покупки мы расширили присутствие в ИТ для промышленности, телекоме и медицинской отрасли; • покупка разработчика системы управления тестированием «Тест АйТи». Благодаря покупке Софтлайн может занять 20% рынка систем управления тестированием в сегменте заказной разработки. Купленные компании уже выполняют наш прогноз EBITDA по про-форма на половину, то есть их консолидированная EBITDA за 2024 год составит более 2 млрд руб. Таким образом, Софтлайн обеспечивает себе лидерские позиции на рынке в ключевых и стратегических сегментах. И это рост наращивания дорого долга. Мы уверены в нашей стратегии и будем продолжать ей следовать. Ведь наша конечная цель — рост акционерной стоимости Софтлайн в пять раз за пять лет. Спасибо, что поддерживаете нас! #SOFL

Экономика14 дней назад

INV

Софтлайн установил цену размещения акций допэмиссии на уровне 142,3 рубля за бумагу Цена размещения была установлена как цена закрытия торгов акциями Софтлайн на Московской бирже на 12 сентября 2024 г. Компания планирует направить привлеченные за счет допэмиссии акций средства на финансирование M&A сделок. Слияния и поглощения могут могут принести Софтлайну дополнительно 10 млрд валовой прибыли $SOFL

Экономика14 дней назад

Похожие новости

+2

+2

![Аватар Телеграм канала: RichBeak News [RU]](https://content.tek.fm/fabc1126-bb12-40db-8681-994c71422903.jpg)

+46

+46

+3

+3

+8

+8

+1

+1

Российские компании увеличивают стоимость активов на фоне снижения сделок с иностранцами

Экономика

18 часов назад

+2

+2

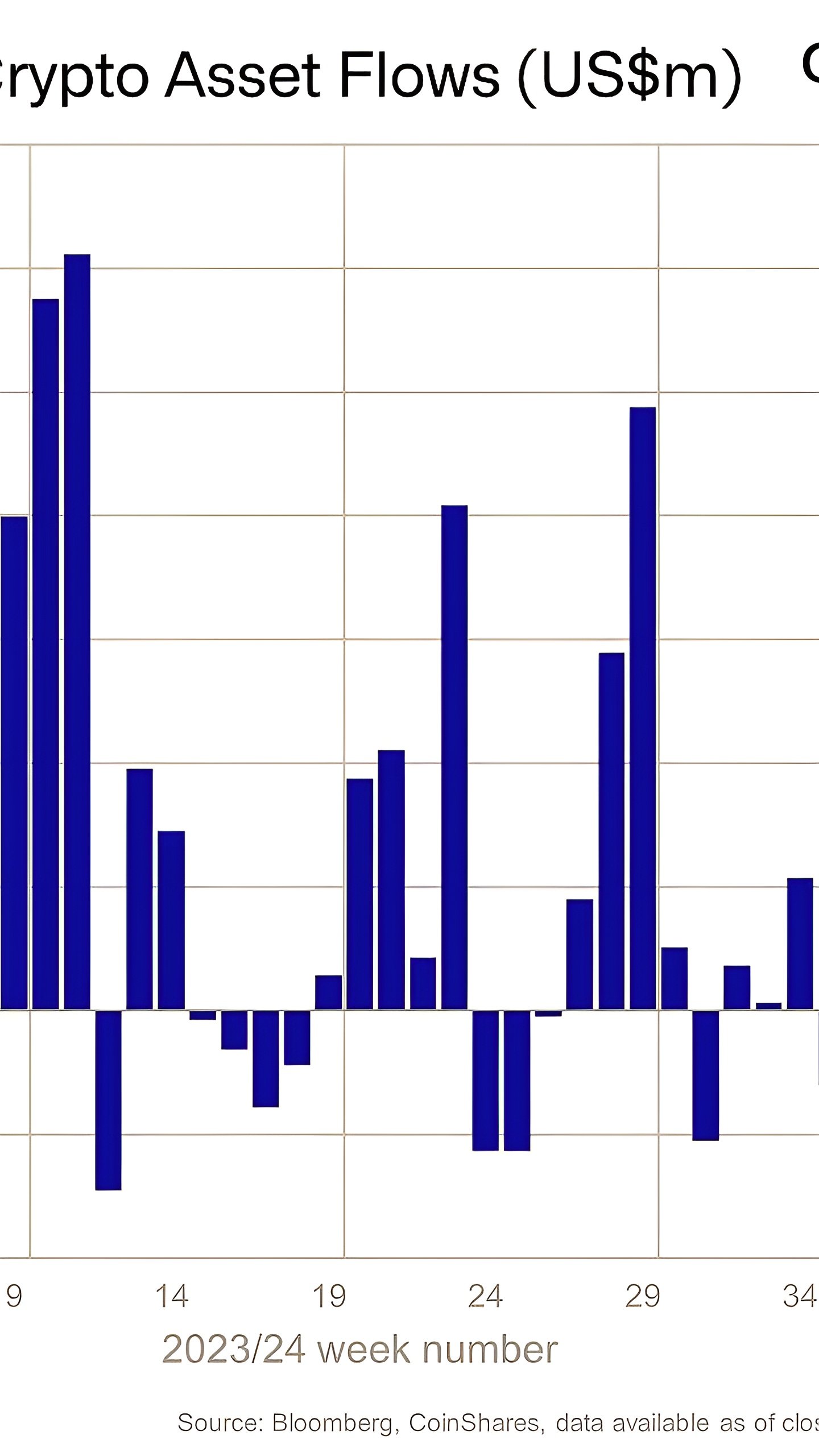

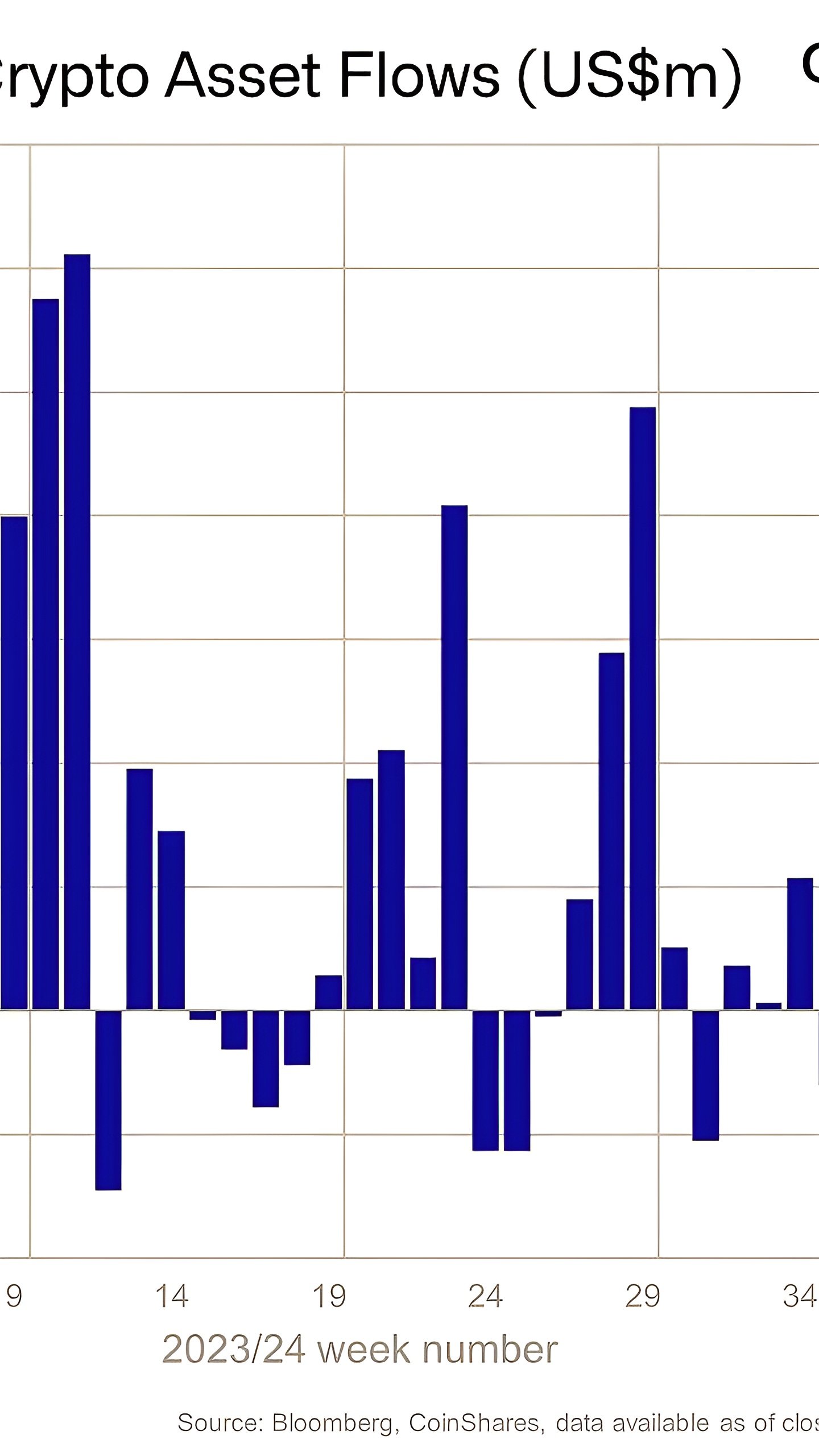

Инвесторы увеличивают вложения в денежные рынки и цифровые активы

Экономика

14 часов назад

![Аватар Телеграм канала: RichBeak News [RU]](https://content.tek.fm/fabc1126-bb12-40db-8681-994c71422903.jpg)

Инвесторы проявляют интерес к биткоин и эфир ETF

Экономика

17 часов назад

+46

+46

Миноритарии Yandex N.V. оценили ущерб от обмена акций в 1 трлн рублей

Происшествия

18 часов назад

+3

+3

Конфликт на Ближнем Востоке и его влияние на цены на нефть: мнения экспертов

Экономика

4 часа назад

+8

+8

Акционеры Novabev Group утвердили дивиденды в размере 12,5 рублей на акцию

Экономика

11 часов назад

+1

+1