XELIUS TRADING

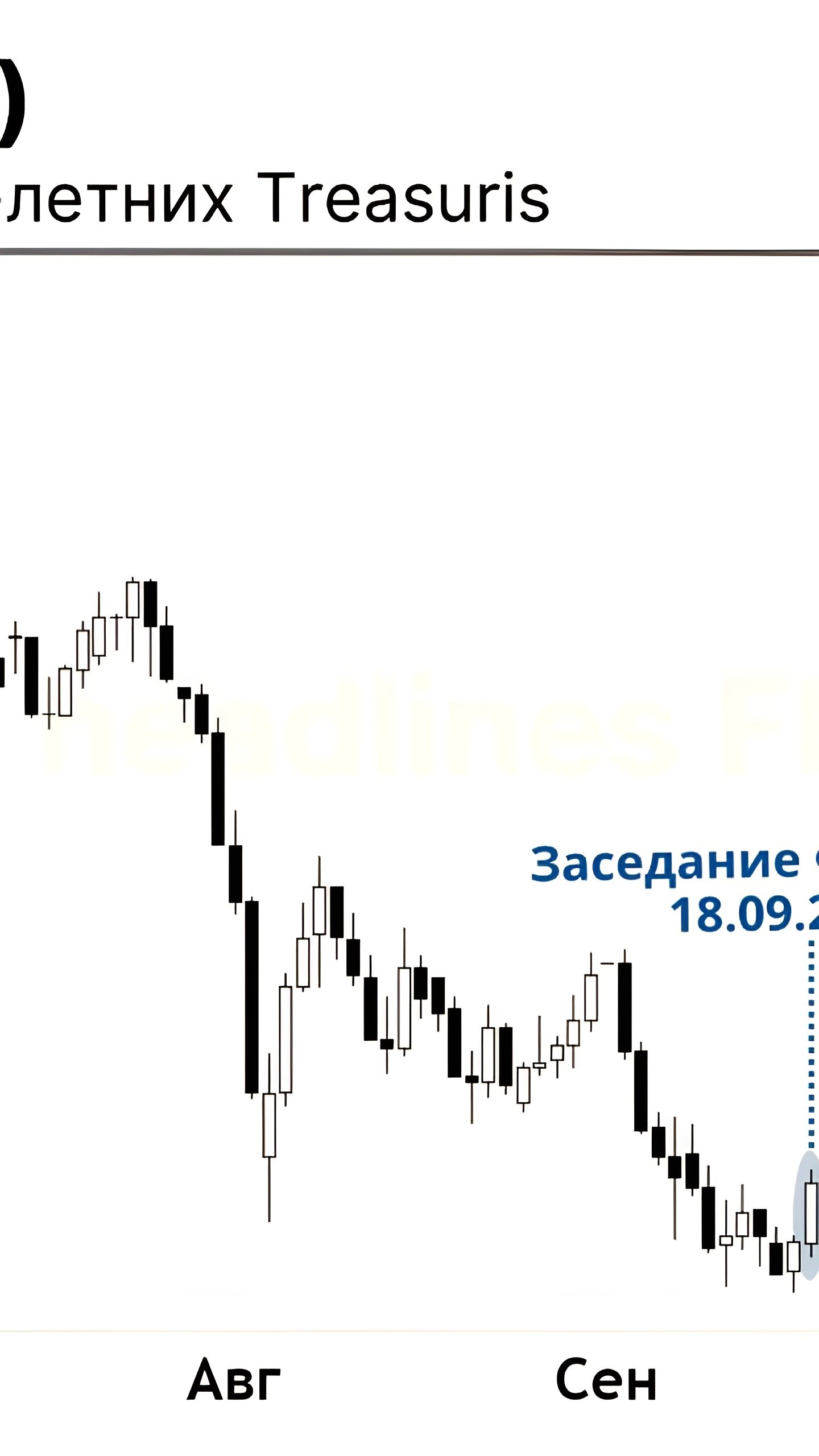

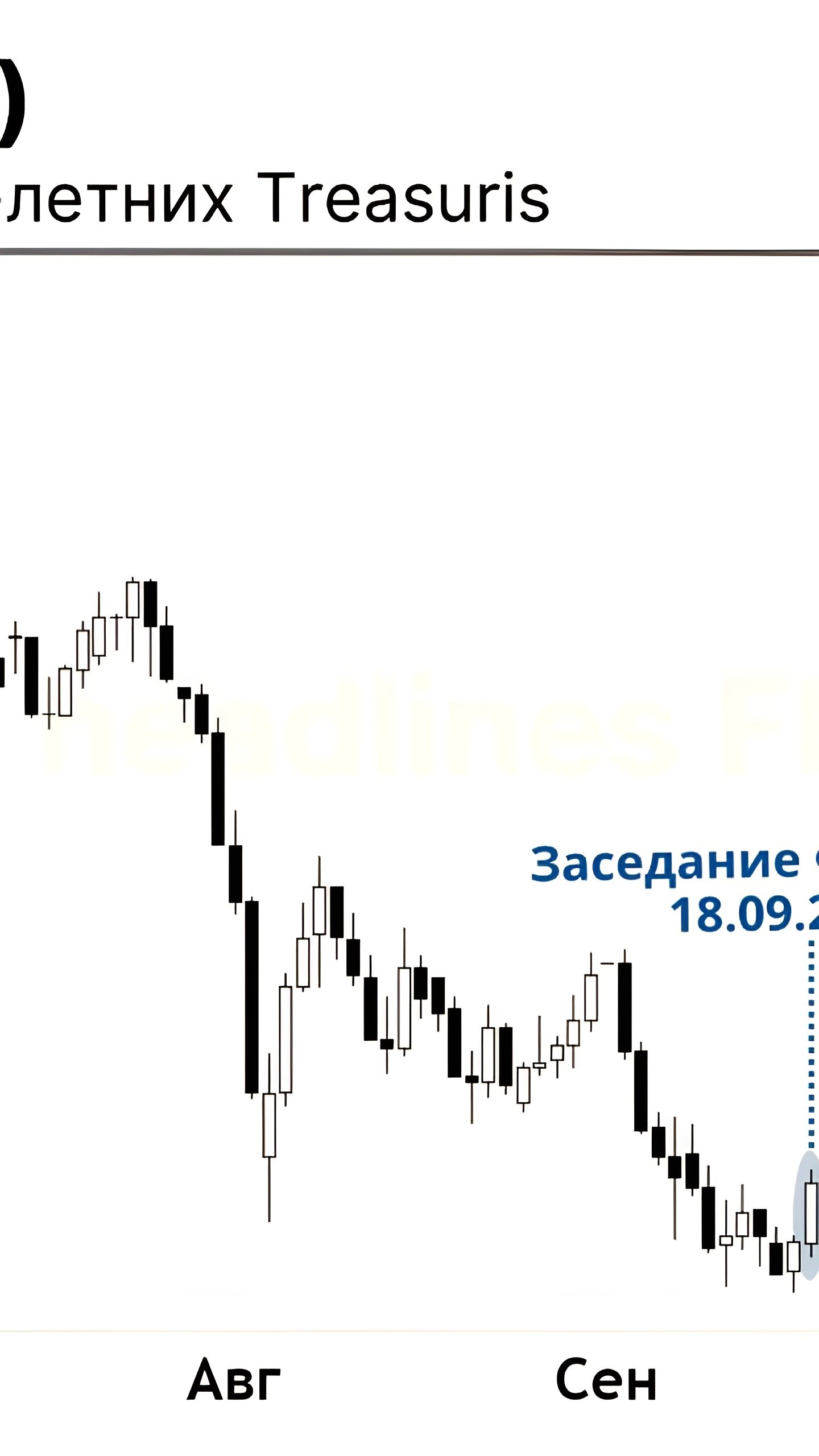

Индекс ОФЗ переживает не самые лучшие времена Индекс гос. облигаций Московской биржи RGBI снизился ниже 100 пунктов. Это худший показатель за последние 2.5 года. За первые 9 месяцев текущего года в общей сложности были размещены ОФЗ на сумму почти ₽2 трлн по номиналу, что составляет чуть больше 60% от плановых показателей на этот период ₽3,3 трлн . При этом на четвертый квартал Минфин поднял план сразу до ₽2,4 трлн. Давление на ОФЗ также оказывают вышедшие 2 октября недельные данные по инфляции. Инфляция по итогам прошлой недели ускорила свой рост, что повышает вероятность повышения ключевой ставки на заседании в октябре. Уверенно двигаемся к историческим минимумам #Новости #MOEX

Экономика4 дня назад

РСХБ Инвестиции

Ценовой индекс ОФЗ продолжает активное снижение – по итогам 15:00 RGBI теряет 0,35%, опустившись ниже 100 б.п. в моменте 99,81 п. . Сохранение проинфляционных рисков в совокупности с рисками повышения ключевой ставки выше 20% годовых до конца года продолжают давить на котировки классических ОФЗ. Доходности корпоративных облигаций с фиксированным купоном первого эшелона закрыли прошлую неделю ростом – доходность индекса Cbonds-CBI RU с рейтингом AAA RU -AA RU /ruAAA-ruAA на закрытие пятницы составила 18,78% годовых +22 б.п. за неделю , при этом спред к ОФЗ опустился в отрицательную зону. Сегодня в корпоративных облигациях преобладает негативная динамика – индекс RUCBTRNS снижается в моменте на 0,3% при скромных объемах торгов 300 млн руб. . По объемам торгов корпоративные флоатеры продолжают сохранять лидирующие позиции в рублевых корпоративных облигациях. ТОП-3 выпуска по объемам торгов в понедельник - Газпн3P13R ключ. + 1,3% , НорНикБ1P7 ключ. + 1,3% , СамолетP14 ключ. + 2,75% . На фоне ослабления рубля котировки замещающих и квазивалютных облигаций в понедельник пытаются подрастать. Ориентир по купону нового выпуска Россети Московский регион установлен на уровне «ключ. + 114 б.п.». АБЗ-1 собрал заявки на новый выпуск облигаций серии 002Р-01 с плавающим купоном. Глобальные рынки облигаций. Глава Банка Франции Вильруа ожидает снижения ставок в ЕЦБ 17 октября ближайшее заседание ЕЦБ в связи со слабым экономическим ростом и рисками снижения инфляции ниже таргета в 2%. #fixedincome

Экономика4 дня назад

Invest Heroes

Рост премий в облигациях с плавающим купоном #облигации В последнее время, мы наблюдаем, что премии к индикативным ставкам ключевая ставка / RUONIA , начали расти. Это касается эмитентов как первого, так и второго эшелона. Например, если ещё весной-летом, эмитентам первого эшелона удавалось занять под КС + 1.0-1.1 п.п., то сейчас премия выросла до +1.3-1.4 п.п. Во втором эшелоне с +2.3-2.5 п.п. до +3 п.п. и выше. Почему это происходит 1. У институциональных инвесторов заканчиваются свободные лимиты в портфелях на одного эмитента. Поэтому, премия в новых выпусках должна быть выше, чтобы заинтересовать тех, у кого ещё есть возможность предъявить достаточный спрос на эти размещения. 2. Также растет премия z-спред у государственных облигаций с плавающим купоном. Например, последний аукцион по размещению ОФЗ 29025 прошел по цене 93.6 от номинала. По оценкам коллег, это соответствует z-спреду на уровне 94 б.п. Для крупных банков СЗКО , ОФЗ с плавающим купоном это хороший актив для выполнения норматива краткосрочной ликвидности НКЛ , поэтому СЗКО, насколько нам известно, стали менее активы на рынке корпоративных флоатеров. Впереди нас ждут новые выпуски облигаций с плавающим купоном, которые мы будем покупать в наш ОПИФ "Рублевые перспективы". На сегодняшний день, стоимость пая растет темпом ~23% годовых. Вы можете стать пайщиком этого фонда. С информацией можете ознакомиться на сайте УК. Stay tuned.

Экономика2 дня назад

Альфа-Капитал

Что происходит на рынке ОФЗ Рынок гособлигаций продолжает снижаться под влиянием растущих рисков повышения ставок. Индекс RGBI, отражающий динамику чистых цен ОФЗ, в понедельник опустился ниже 100 пунктов впервые с марта 2022 года. Увеличение расходов Минфина в этом году означает, что инфляция может остаться устойчиво высокой, даже несмотря на то что Минфин планирует финансировать допрасходы за счет накопленных остатков то есть он не собирается прибегать к дополнительным заимствованиям на рынке , говорит эксперт «Альфа-Капитал» Алексей Корнев. Зампред Центрального банка Алексей Заботкин уже предупредил, что ЦБ не закладывал столь высокий рост расходов а также индексацию тарифов ЖКХ в свой июльский прогноз. Это говорит о растущей вероятности повышения ключевой ставки на 100 базисных пунктов или даже выше на заседании в октябре. В то же время Минфину все еще нужно выполнить изначальный план по заимствованиям на этот год. В результате ориентир на последний квартал года выглядит очень амбициозно – ведомство планирует разместить ОФЗ на 2,4 трлн рублей, притом что привлечение за предыдущие три квартала в сумме составляет менее 2 трлн. Аукционы Минфина тоже будут оказывать давление на рынок, как на классические ОФЗ, так и на длинные бумаги с переменным купоном представители Минфина уже предупредили, что будут активно размещать флоатеры .

Экономика4 дня назад

РСХБ Инвестиции

Российский рынок ОФЗ с фиксированным купоном продолжает скатываться вниз, не находя поддержки со стороны инвесторов в силу сохранения проинфляционных рисков и ожиданий дальнейшего ужесточения ДКП. Ценовой индекс RGBI в моменте теряет 0,29% 17:30 мск , при пока что невысоких объемах торгов. Завтра на аукционах Минфин РФ впервые в текущем году предложит сразу два флоатера – ОФЗ 29024 с погашением 18 апреля 2035 г. и ОФЗ 29025 с погашением 12 августа 2037 г. Госфлоатеры реагируют снижением. Индекс корпоративных облигаций с фиксированным купоном снижется вслед за классическими ОФЗ, но более умеренными темпами – по состоянию на 17:30 RUCBCPNS теряет 0,09%, при объемах торгов в 253 млн руб. по итогам понедельника объемы торгов 388 млн руб. . Корпоративные флоатеры изменяются разнонаправленно с фокусом объемов торгов в Газпн3P13R ключ. + 1,3% , НорНикБ1P7 ключ. + 1,3% , Газпн3P10R ключ. + 1,3% . Котировки замещающих облигаций и квазивалютных выпусков опять под давлением. После замещения суверенных еврооблигаций и «переваривания» их навеса, ожидаем возобновления активных покупок замещающих облигаций. Крупнейшими покупателями на первичном рынке продолжают выступать системно значимые организации СЗКО , обзор рисков финансовых рынков ЦБ РФ. Доля СЗКО выросла до 72% в сентябре. 10 октября Мегафон планирует провести сбор заявок на новый флоатер. Финальный ориентир купона по новому выпуску Алроса серии 001Р-02 установлен на уровне «ключ. + 114 б.п.». Глобальные рынки облигаций. Согласно опросу Reuters, более 90% опрошенных экономистов ожидают, что ЕЦБ снизит ставку на ближайшем и декабрьском заседаниях на 25 б.п. #fixedincome

Экономика3 дня назад

Никита Кричевский

Крупные гос инвесторы не спешат давать в долг родному государству: к 8 октября индекс гособлигаций RGBI опустился до 99,38 пункта, минимума с конца 2014 г. За неделю доходности по ОФЗ с постоянной ставкой выросли до 16,2–19,6% годовых, а дисконт при размещении – до 6,45%. Не берут-с. В то же время, за сентябрь размещение корпоративных бондов вдвое превысило вложения в ОФЗ. План по размещению ОФЗ на IV квартал 2,4 трлн руб. невыполним – спроса нет. Показательно, что четыре года назад спрос в два раза превышал предложение 309 млрд vs. 158 млрд руб. Не в этом ли разгадка существенного ослабления рубля в последние дни?

Экономика1 день назад

Похожие новости

+2

+2

+1

+1

+18

+18

+4

+4

+14

+14

+6

+6

Отчет по инфляции в США: ключевые данные и влияние на монетарную политику ФРС

Экономика

1 день назад

+2

+2

Снижение ключевой ставки ФРС ожидается в ноябре на фоне роста доходности гособлигаций

Экономика

1 день назад

+1

+1

Минфин России проведет аукционы по размещению двух выпусков ОФЗ 9 октября

Экономика

1 день назад

+18

+18

Курс рубля продолжает падение на фоне экономических изменений и природных катастроф

Экономика

2 часа назад

+4

+4

Совкомбанк анонсирует размещение облигаций на 10 млрд рублей

Экономика

1 день назад +14

+14

ЦБ сообщает о росте средств на банковских депозитах благодаря повышению ставок

Экономика

6 часов назад

+6

+6