18 октября, 14:30

Управляющие фондами сокращают долю наличности и увеличивают инвестиции в акции

Газета Инвестора

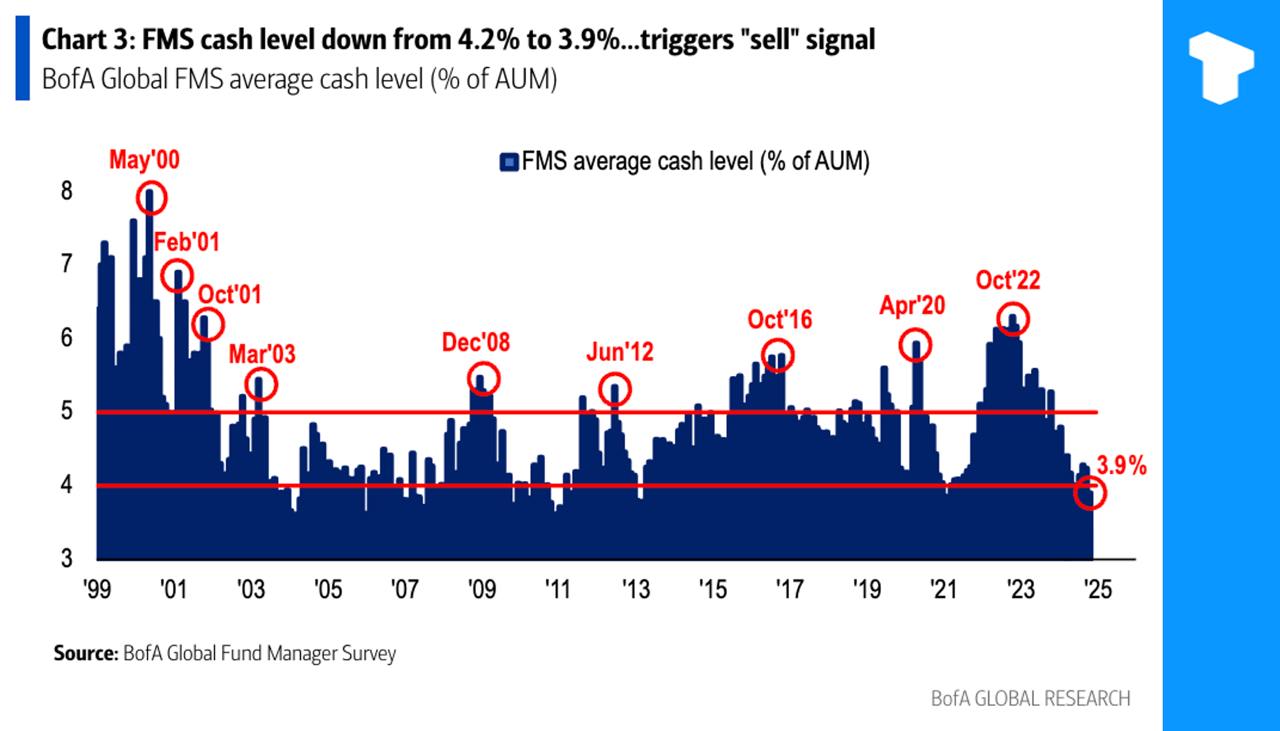

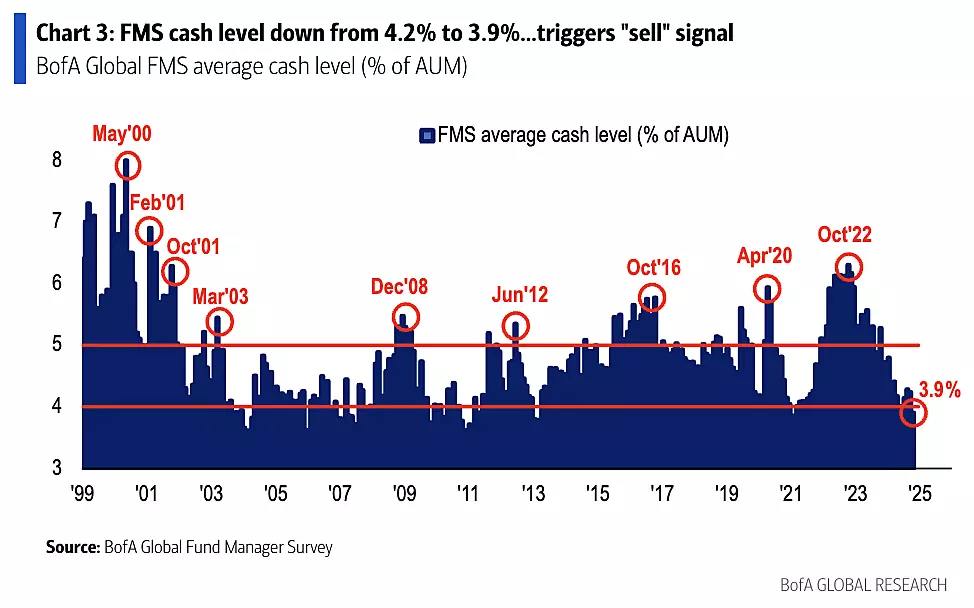

Управляющие крупнейшими мировыми фондами резко сократили долю наличности в портфелях • Этому способствовало решение ФРС снизить ставку, а также объявленные шаги по стимулированию экономики Китая. В сложившихся условиях управляющие увеличивают вложения в акции, прежде всего компаний США и КНР Опрос Bank of America: в опросе участвовал 231 портфельный менеджер, под управлением которых находится $574 млрд. Средняя доля кеша снизилась с 4,2% до 3,9%, минимального значения с февраля 2021 г.

Экономика2 дня назад

Telo News Russia - Crypto | Web3 | Finance

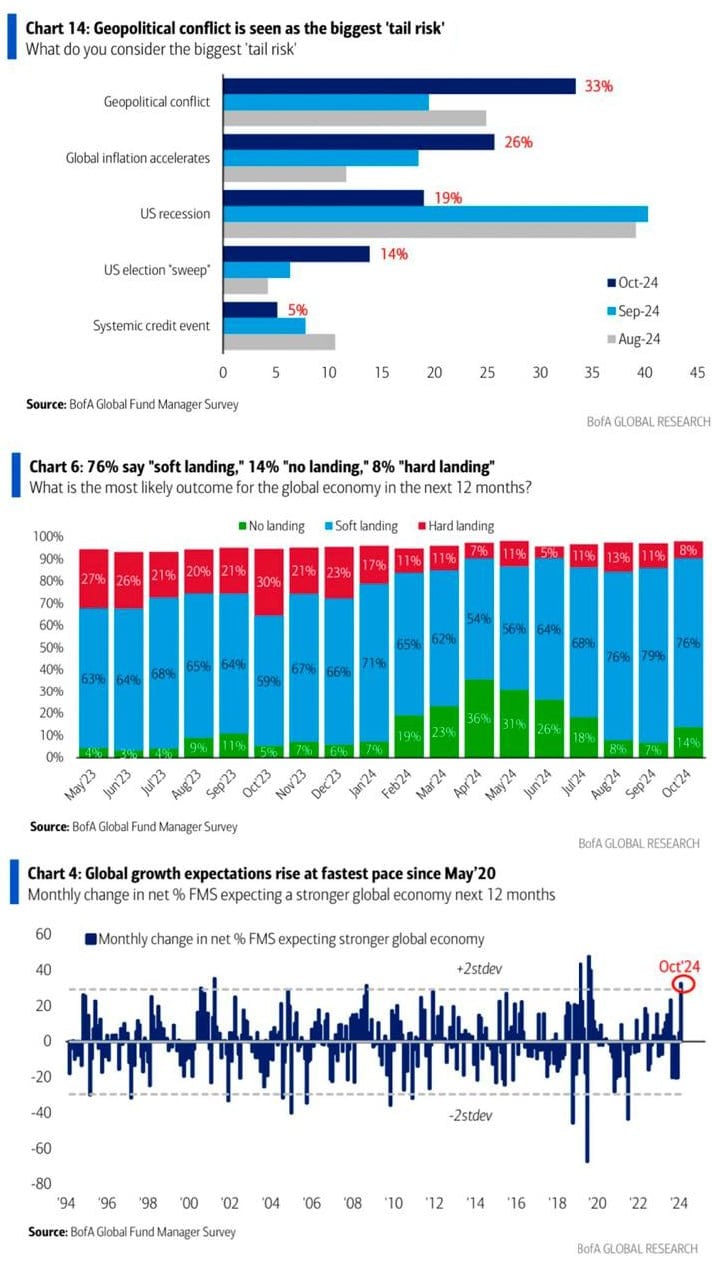

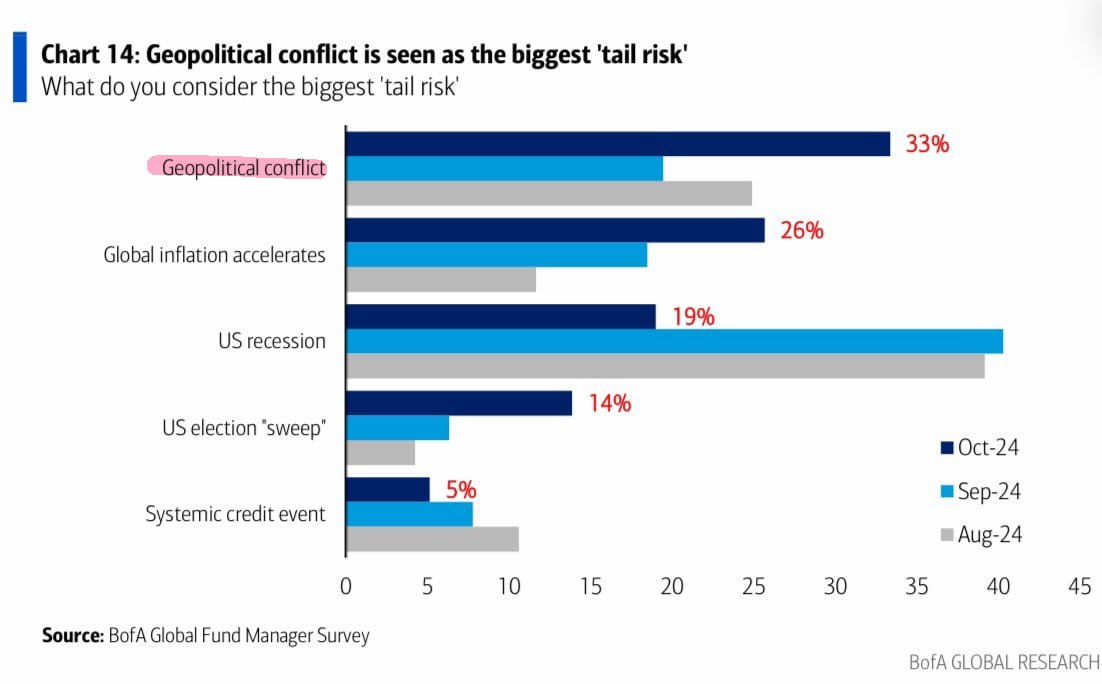

По данным опроса управляющих фондами, Bank of America отметил самый высокий оптимизм инвесторов с июня 2020 года. 76% прогнозируют «мягкую посадку» для экономики США. Геополитику рассматривают как самый большой остаточный риск 33%. Уровень денежных средств в портфелях снизился с 4,2% до 3,9%. Инвестиции в акции выросли, а вложения в облигации сократились Телеграм Х Сообщество Источник

Экономика2 дня назад

Крипто Минутка

Bank of America отмечает рекордный с июня 2020 года всплеск оптимистичных настроений инвесторов — опрос управляющих фондами Причины: снижение ставки ФРС, стимулирование экономики Китая, ожидания «мягкой посадки» экономики США. 76% управляющих фондами прогнозируют «мягкую посадку». Большинство опрошенных 33% считают геополитику основным «хвостовым риском». Ожидания глобального экономического роста увеличиваются самыми быстрыми темпами с мая 2020 года. «Уровень наличности» в портфелях инвесторов снизился с 4,2 до 3,9%. Вложения в акции резко возросли, в то время как доля в облигациях сократилась. Респонденты ожидают, что предстоящие президентские выборы в США значительно повлияют на их торговую политику. Опрошенные менеджеры управляют активами на сумму 574,000,000,000$+. Мое мнение: Как то все подозрительно резко стали очень позитивными, еще неделю назад хотели хоронить аптобер.

Экономика2 дня назад

Крипто ТВ

Bank of America отметил самый высокий уровень оптимизма среди инвесторов с июня 2020 года, согласно опросу управляющих фондами: 76% прогнозируют «мягкую посадку» для экономики США 33% считают геополитику самым большим риском Уровень наличности в портфелях снизился с 4,2% до 3,9% Инвестиции в акции выросли, в то время как доля облигаций уменьшилась Крипто ТВ

Экономика2 дня назад

DAO KONDR VC

Чего боятся инвесторы В октябре Bank of America провел опрос среди мировых управляющих, посвященный главным рискам для экономики. На 1 месте 33% - опасение крупного геополитического конфликта На 2 месте 26% - ускорение темпов инфляции На 3 месте 19% - рецессия в США В мае похожий опрос проводили в UBS. Тогда сверхбогатые люди семейные офисы со средним состоянием в 2,6 млрд долларов ответили, что в ближайшие 12 месяцев считают главными рисками: Крупный геополитический конфликт Высокий уровень инфляции Коррекция на рынке недвижимости В ближайшие 5 лет: Крупный геополитический конфликт Изменения климата Долговой кризис Согласны с результатами?

Экономика2 дня назад

Era Global

Рай для инвесторов, умеющих выбирать акции В Bank of America заметили, что рынок деривативов прайсит более значительные движения в акциях отдельных компаний S&P 500 после отчетностей, чем когда-либо за всю историю наблюдений с 2021 года . Переводя с аналитического языка на русский: осенний сезон отчетностей за 3 квартал должен выдаться супер-пупер успешным для многих компаний из S&P 500 а не только техов . Их прибыль растет, и значительная её часть будет конвертироваться в рост индекса. Если в 2022-2023 году динамика S&P 500 во многом определялась макротенденциями, то теперь роль прибылей компаний может стать доминирующей, а ценность правильного выбора акций снова приведет к тому, что портфели инвесторов смогут обгонять S&P 500. А не как в последние 2 года, когда растет узкая группа компаний, пока большинство стоят в боковиках или снижаются. Это совпадает с нашими тезисами по американскому рынку, которые мы обсуждали ещё весной-летом: Рост бигтеха будет замедляться. Как минимум, сыграет эффект высокой базы; Small- и midcap акции выйдут вперед. Не последнюю роль в этом сыграет начало цикла смягчения ДКП ФРС; S&P 500 в целом будет расти слабо из-за внутренней ротации капитала переток из бигтеха в small- / midcap . Так что недавний скачок доходностей долгосрочных портфелей, связанный с Китаем и снижением ставки ФРС, – это только прелюдия перед куда более перспективным периодом.

Экономика1 день назад

Похожие новости

+4

+4

+10

+10

+1

+1

+4

+4

+2

+2

+8

+8

Снижение кредитования МСП и рост спроса на автоперевозки в России

Экономика

4 часа назад

+4

+4

Рост экономики РФ замедлился в III квартале

Экономика

1 день назад

+10

+10

Центральные банки увеличат долю золота в резервах из-за геополитической напряженности

Экономика

1 день назад

+1

+1

Снижение спроса на ипотеку в России после повышения ключевой ставки

Экономика

11 часов назад

+4

+4

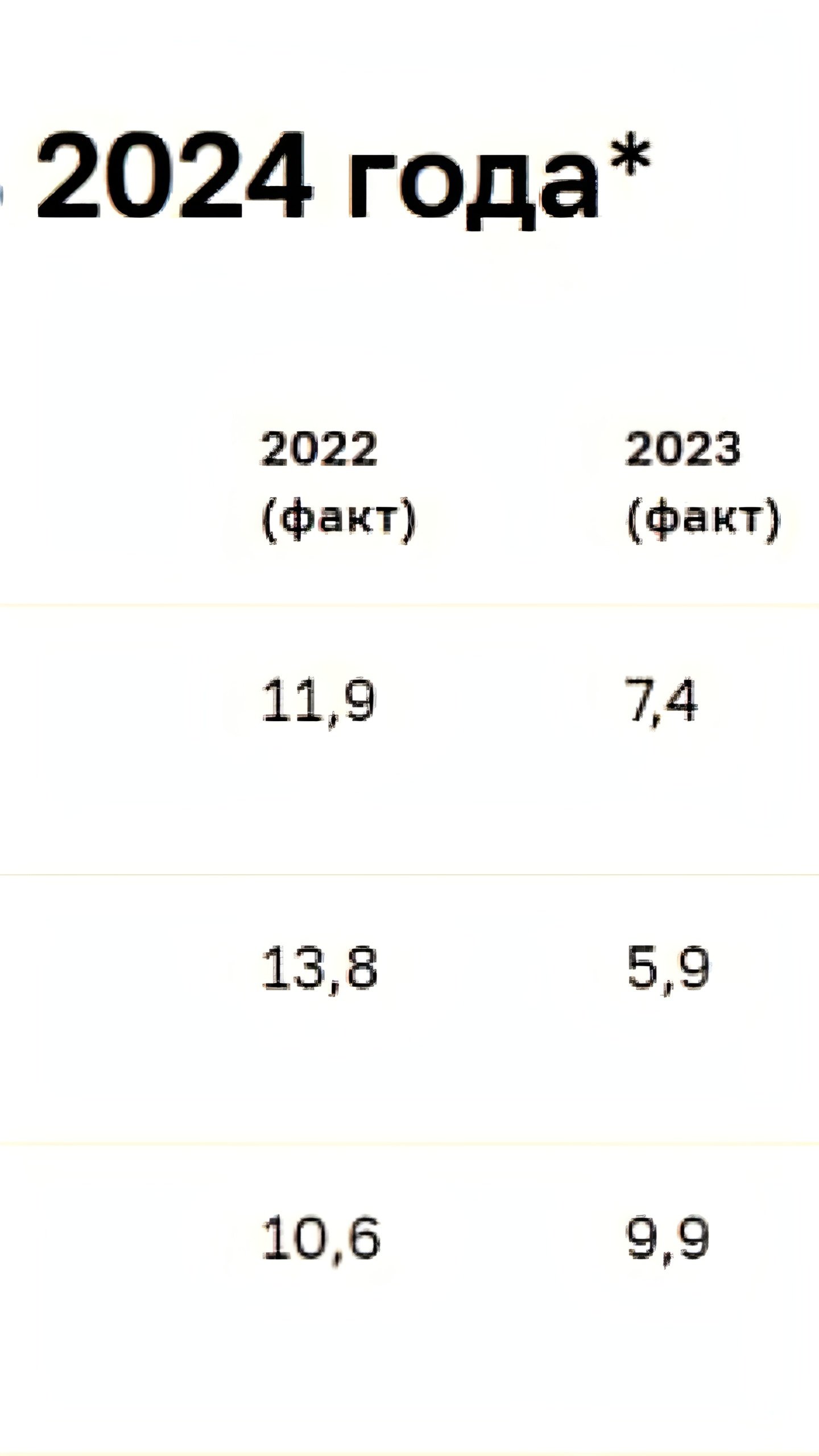

ЦБ РФ повысил прогноз ключевой ставки на 2024-2025 годы

Экономика

1 день назад

+2

+2

Прогноз инфляции и ключевой ставки на 2024-2025 годы

Экономика

1 день назад

+8

+8